从 Fantom 到 Sonic,ve(3,3) 仍是驱动飞轮增长的核心

作者:Foxi (DeFi / AI)

编译:深潮 TechFlow

有人必须要做这件事!

我为大家(特别是那些对 DeFi Flywheel 还不熟悉的小伙伴)制作了一份终极 Sonic 指南。

@AndreCronjeTech 最近每天都在推荐 20 多个项目,我从中筛选了一些值得关注的优质项目分享给你们。

我是在 2020 年 DeFi Summer 的热潮中开始接触加密货币的,如今看到 AC 和它的链重新回归,感到非常兴奋!

这篇文章将像以往的教程一样,深入探讨 Sonic 的最新发展。不过,在正式开始之前,我会先为新人介绍参与 DeFi Flywheel 生态系统可能面临的风险。

重要提醒: 我不会为你的投资损失负责,但我希望通过这篇文章帮助你理解 DeFi Flywheel 的机制。

(如果你只想了解“CA”,可以直接跳到第四部分。)

本文包括了以下内容:

I. Flywheel = 庞氏骗局?何时退出?

II. 什么是 Sonic,为什么选择 Sonic?

III. 全新的代币经济学 (Tokenomics)

IV. 精选生态系统机会(由 Foxi 推荐)

I. Flywheel = 庞氏骗局?何时退出?在许多 DeFi Flywheel 的核心机制中,存在一个常见现象:资本的投入时间与其真正价值被市场认可之间存在错配。这种现象可以简单概括为——“在别人还没注意到时进入,在所有人都知道时退出。”

早期的流动性注入通常会产生势能,吸引更多用户参与,从而形成一个自我强化的增长循环。简单来说,早期参与者能够通过流动性的积累和系统的认知度提升,获得复利式的收益。

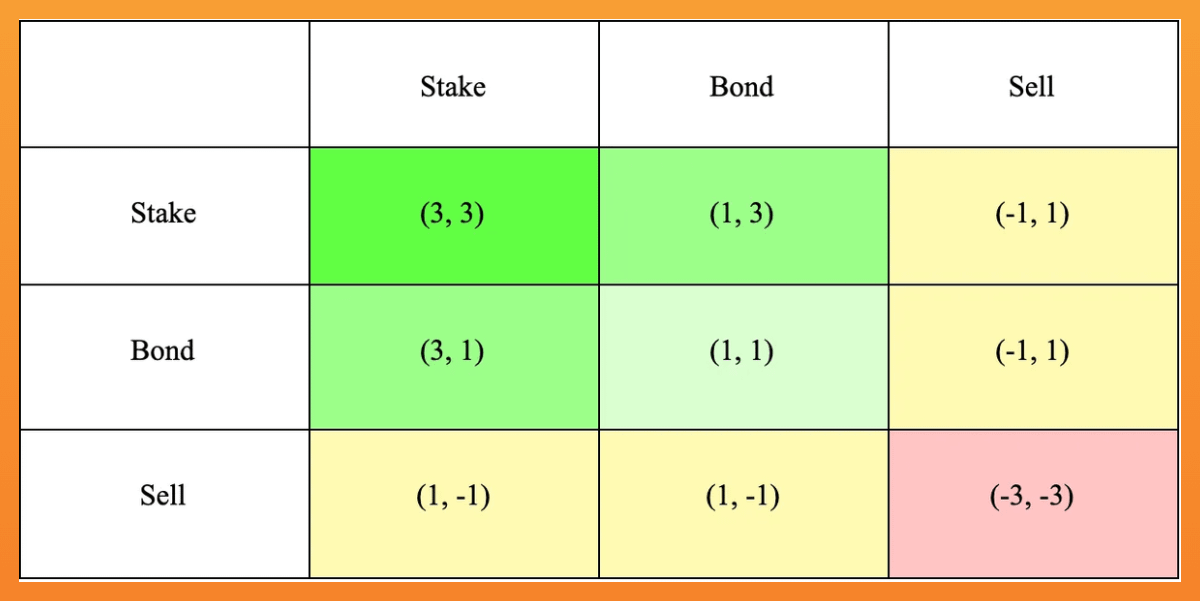

经典的 ve(3,3) 模型正是为了确保所有人都愿意“质押 (STAKE)”代币。

@AndreCronjeTech 在上一个周期通过 Fantom 网络上的 Solidly Exchange 推出了 ve(3,3) 代币经济学模型。

这个模型结合了 Curve Finance 的投票锁仓机制 (vote escrow, ve) 和 Olympus DAO 的 (3,3) 博弈论,通过对代币持有者和流动性提供者的激励设计,减少抛售压力,同时增强系统的可持续性。

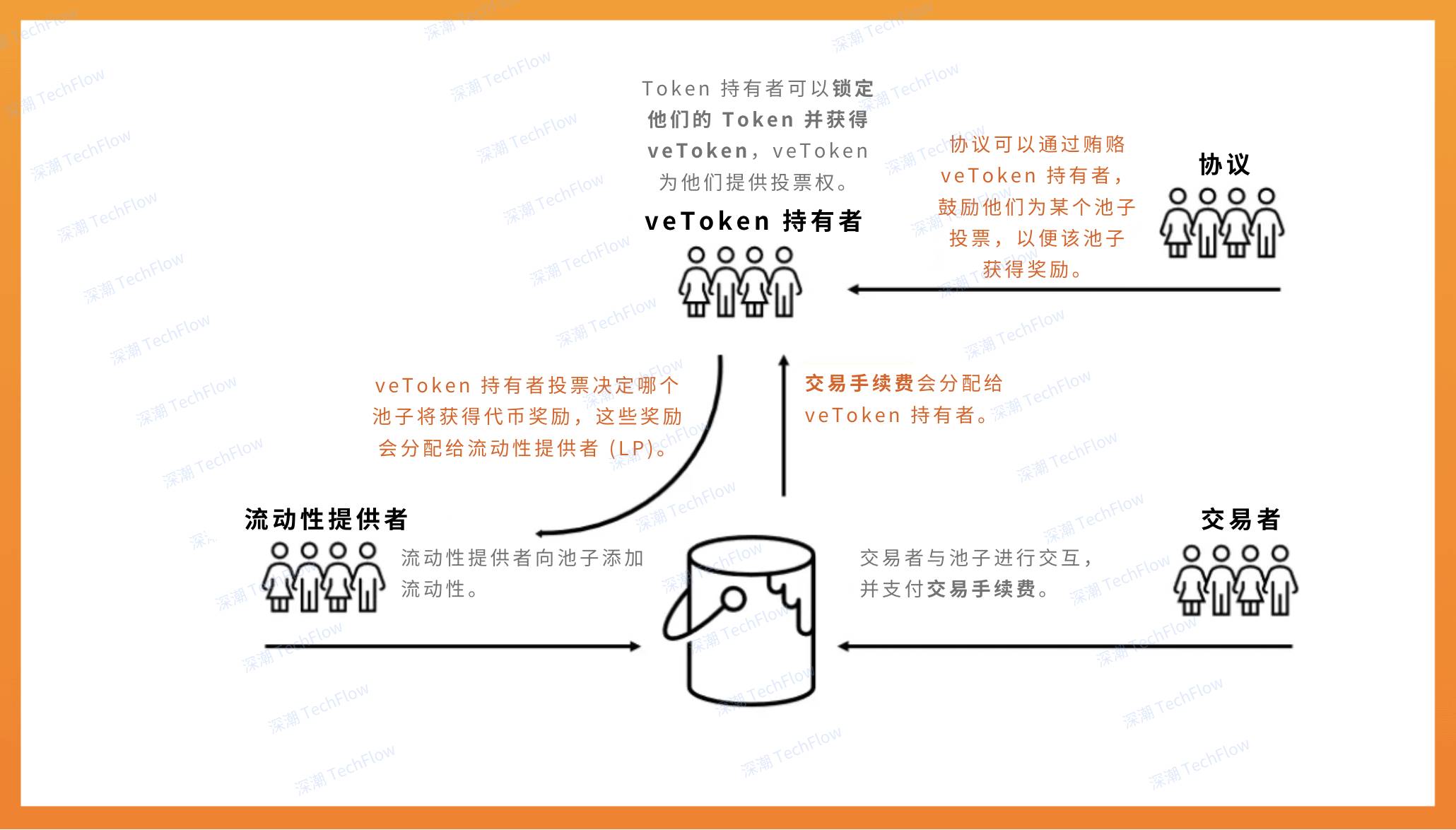

ve(3,3) 模型的核心在于通过交易费用奖励那些锁仓的用户,从而对齐系统内的激励机制。它旨在解决流动性挖矿导致的高通胀问题,重点转向通过交易费用创造价值,而非单纯依赖代币的被动发行。

随着 Fantom 重塑品牌为 Sonic,ve(3,3)(也称为 DeFi Flywheel)依然是 Sonic DeFi 的核心理念。

ve(3,3) 的运作方式。原图来自 Foxi (DeFi / AI),由深潮 TechFlow 编译

Flywheel 是推动 DeFi 热潮的重要引擎之一。例如,Andre Cronje 的产品 @yearnfi 就是一个典型案例,其代币 YFI 的价格在不到两个月内从 6 美元飙升至超过 30,000 美元。然而,和许多其他 memecoin 一样,这种热潮最终会趋于平静。对于大多数加密项目(比特币除外),最重要的问题始终是:何时进入,何时退出。

分享链接: - 区块链日报

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。